เคลียร์ทุกสิ่งที่ควรรู้!

วิธีคำนวณภาษีและการลดหย่อน

เข้าถึงช่วงต้นปีทีไร หลายคนคงต้องหัวหมุนกับการทำเรื่องจ่ายภาษี ยิ่งถ้าใครที่ทำงานได้ไม่นาน หรือสำหรับคู่รักที่เพิ่งเปลี่ยนผ่านสถานะจากคนโสดมาเป็นคู่แต่งงาน ก็อาจคงนั่งงงอยู่เช่นกัน เพราะไม่เคยรู้เรื่องเกี่ยวกับวิธีคิดภาษีให้เหมาะสมกับสถานภาพปัจจุบันมาก่อน ทำให้หลายคนมองว่าการจ่ายภาษีเป็นเรื่องยุ่งยากที่ทำให้สับสนจนเกิดคำถามว่าภาษีคิดยังไง บทความนี้จึงได้รวบรวมข้อมูลและขั้นตอนการคำนวณภาษีไว้ให้ เพื่อทำความเข้าใจและเตรียมตัวให้พร้อมสำหรับการยื่นแบบแสดงรายการภาษีในแต่ละปี

รู้ก่อน! ใครบ้างที่ต้องเสียภาษี

การเสียภาษีของบุคคลธรรมดาจะขึ้นอยู่กับรายได้โดยรวมต่อปีของแต่ละบุคคล หากเป็นผู้ที่มีรายได้จากงานประจำอย่างเดียวและผู้มีฐานเงินเดือนไม่ถึง 10,000 บาทจะไม่ต้องยื่นและไม่ต้องเสียภาษี

สำหรับเกณฑ์พึงประเมินขั้นต่ำที่ผู้มีเงินได้ต้องยื่นแบบแสดงรายการภาษีคือคนโสดที่มีรายได้จากเงินเดือน 120,000 ต่อปี และผู้ที่จดทะเบียนสมรสแล้วและมีรายได้จากเงินเดือนของตนเอง 220,000 ต่อปี ซึ่งการเสียภาษีเป็นหน้าที่ของผู้ที่มีรายได้ถึงเกณฑ์ตามที่กฎหมายกำหนด โดยมีการกำหนดขอบเขตของรายได้ที่ต้องยื่นภาษีและต้องเสียภาษี ไว้ดังนี้

-

เงินเดือนไม่เกิน 26,583.33 บาท ต้องยื่นภาษี แต่ไม่ต้องเสียภาษี

-

เงินเดือนมากกว่า 26,583.33 บาท ต้องยื่นภาษี และต้องเสียภาษี

วิธีคำนวณภาษี

คำนวณรายได้และภาษีที่ต้องจ่าย

ก่อนจะไปสู่วิธีคิดภาษี สิ่งแรกที่ต้องทำคือการนำรายได้มาคิดคำนวณเป็นรายได้สุทธิตามสูตร ‘รายได้สุทธิ = รายได้ตลอดทั้งปี - ค่าใช้จ่าย - ค่าลดหย่อน’ เสียก่อน โดยสามารถแจกแจงรายละเอียดได้ดังนี้

-

รายได้ตลอดทั้งปี ได้แก่เงินได้ทั้งหมดที่ได้รับในปีที่คิดภาษี ซึ่งรวมถึงเงินเดือน โบนัส ค่าคอมมิชชัน เบี้ยเลี้ยง เงินได้จากงานอิสระ เช่น นาย A มีเงินเดือน 30,000 บาทต่อเดือน ได้รับโบนัส 100,000 บาท และมีรายได้จากงานอิสระ 50,000 บาท แสดงว่ารายได้ตลอดทั้งปีของนาย A จะเป็นจำนวนเงิน (30,000 x 12) + 100,000 + 50,000 = 640,000 บาท

-

ค่าใช้จ่าย โดยทั่วไปจะคิดแบบเหมารวมซึ่งสามารถนำมาหักได้ 50% ของรายได้จากงานประจำ แต่ไม่เกิน 100,000 บาท ยกตัวอย่างจากนาย A ที่มีเงินเดือน 30,000 บาทต่อเดือน โดยนำมาหักค่าใช้จ่ายแบบเหมาได้ (30,000 x 12) x 50% = 180,000 บาท ซึ่งจะคิดได้สูงสุดแค่ 100,000 บาทเท่านั้น

-

ค่าลดหย่อน หมายถึง ค่าใช้จ่ายส่วนตัวที่กฎหมายอนุญาตให้หักจากรายได้ หรือที่เรียกกันว่าการลดหย่อนภาษี โดยมีค่าลดหย่อนส่วนตัวที่หักได้ 60,000 บาทต่อคนโดยไม่มีเงื่อนไขใด ๆ อีกทั้งยังสามารถใช้สิทธิลดหย่อนภาษีเพิ่มเติมได้จากค่าลดหย่อนประกันชีวิต ค่าลดหย่อนกองทุนรวม หรือค่าลดหย่อนสำหรับการบริจาค ตัวอย่างเช่น นาย A ซื้อประกันชีวิต 20,000 บาท จะนำมาคิดค่าลดหย่อนได้เป็น 60,000 + 20,000 = 80,000

ซึ่งสามารถนำมาสรุปเป็นตารางได้ ดังนี้

|

ตัวอย่างการคิดภาษีของนาย A |

คำนวณจำนวนภาษีและค่าลดหย่อน |

|

รายได้ตลอดทั้งปี

|

(30,000 x 12) + 100,000 + 50,000 = 640,000 บาท |

|

ค่าใช้จ่ายแบบเหมารวม

|

(30,000 x 12) x 50% = 180,000 บาท คิดได้สูงสุด 100,000 บาท |

|

ค่าลดหย่อน

|

60,000 + 20,000 = 80,000 |

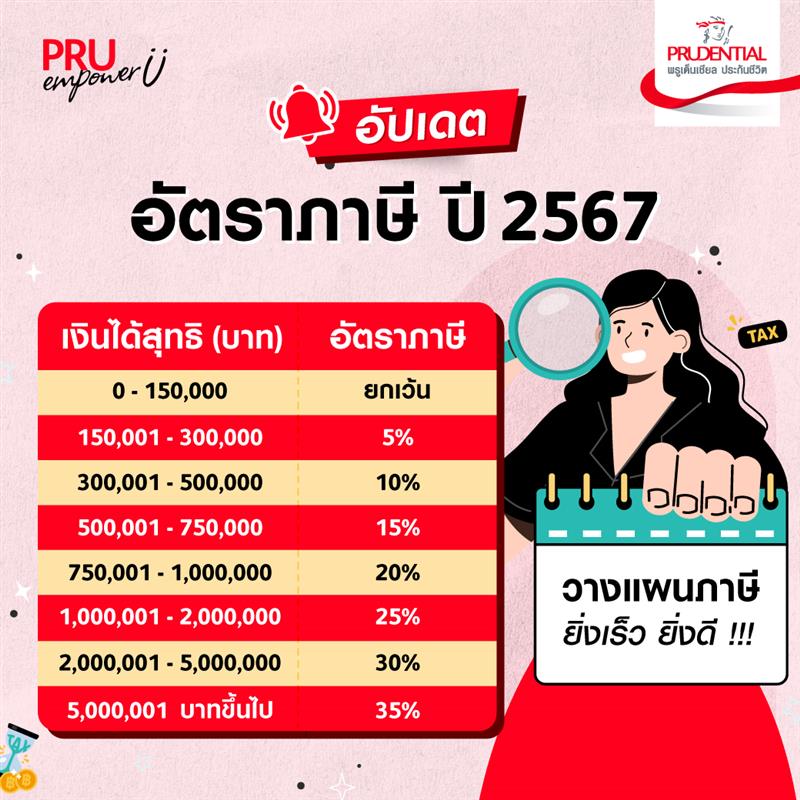

เมื่อนำตัวอย่างของนาย A มาคิดรายได้สุทธิทั้งหมดจะได้เป็น 640,000 - 100,000 - 80,000 = 440,000 บาท ซึ่งต้องนำจำนวนรายได้สุทธินี้มาเทียบเกณฑ์การยื่นภาษีอีกที ดังนี้

ซึ่งสรุปได้ว่านาย A จะต้องเสียภาษี 10% โดยคิดจากรายได้สุทธิจะเป็นจำนวนเงิน 440,000 * 10% = 44,000 บาท แต่หากนาย A วางแผนการคำนวณภาษีโดยคำนึงถึงการลดหย่อนภาษีแต่แรก ก็อาจเสียภาษีในอัตราที่น้อยลง หรือสำหรับคนที่มีคู่สมรสก็จะมีอัตราการคิดและค่าลดหย่อนที่สามารถนำมาคิดเพิ่มได้อีก

รู้ทันการลดหย่อนภาษี

การลดหย่อนภาษีเป็นสิ่งจำเป็นที่ควรวางแผนอยู่ในการคำนวณภาษีไว้แต่แรก เพราะถึงแม้จะมีรายได้สุทธิอยู่ในเกณฑ์ 5% แต่ก็เป็นจำนวนไม่น้อย เพราะแม้จะมีรายได้รวมเพียง 200,000 ก็คิดเป็นเงินภาษี 5% ได้ 10,000 บาทแล้ว การวางแผนลดหย่อนจึงสามารถช่วยลดภาระการเสียภาษีไปได้ไม่น้อย หรือในบางครั้งอาจทำให้ไม่ต้องชำระภาษีเพิ่ม แถมยังมีสิทธิขอเงินคืนได้อีกด้วย โดยเฉพาะสำหรับ ผู้ที่มีบุตร หรือ ผู้เลี้ยงดูพ่อแม่อายุ 60 ปีขึ้นไป ที่อาจมีโอกาสได้รับการลดหย่อนเพิ่มเติม โดยมีค่าลดหย่อน 4 กลุ่ม ดังนี้

ค่าลดหย่อนภาษีส่วนตัวและครอบครัว

-

ค่าลดหย่อนส่วนตัว จำนวน 60,000 บาท ใช้ลดหย่อนภาษีได้โดยไม่มีเงื่อนไข

-

ค่าลดหย่อนคู่สมรส จำนวน 60,000 บาท โดยต้องจดทะเบียนสมรสอย่างถูกต้องและคู่สมรสเป็นผู้ที่ไม่มีรายได้

-

ค่าลดหย่อนบุตร จำนวนคนละ 30,000 โดยหากเป็นบุตรตามกฎหมายสามารถลดหย่อนได้ไม่จำกัดจำนวน แต่หากเป็นบุตรบุญธรรม สามารถลดหย่อนได้ไม่เกิน 3 คน ตามเงื่อนไข ดังนี้

-

อายุไม่เกิน 20 ปี

-

หากมีอายุ 21 - 25 ปี ต้องศึกษาอยู่ในระดับ ปวส. ขึ้นไป

-

บุตรมีเงินได้ไม่ถึง 30,000 บาทต่อปี

-

ในกรณีมีบุตรคนที่ 2 ขึ้นไปตั้งแต่ปี พ.ศ. 2561 เป็นต้นไป จะสามารถลดหย่อนได้คนละ 60,000 บาท

-

-

ค่าลดหย่อนสำหรับการฝากครรภ์และคลอดบุตร สามารถนำมาลดหย่อนได้ตามจริง แต่ไม่เกิน 60,000 บาท

-

ค่าลดหย่อนสำหรับการดูแลพ่อแม่ของตนเองและของคู่สมรส จำนวนคนละ 30,000 บาท โดยพ่อแม่ต้องอายุ 60 ปีขึ้นไปและมีรายได้ไม่เกิน 30,000 บาทต่อปี

-

ค่าลดหย่อนในการอุปการะเลี้ยงดูคนพิการ หรือทุพพลภาพ จำนวนคนละ 60,000 โดยผู้พิการต้องมีรายได้ไม่เกิน 30,000 บาทและต้องมีบัตรประจำตัวคนพิการ

ค่าลดหย่อนกลุ่มเงินบริจาค

-

เงินบริจาคให้กับพรรคการเมือง ลดหย่อนจำนวนสูงสุดไม่เกิน 10,000 บาท

-

เงินบริจาคเพื่อการศึกษา การกีฬา การพัฒนาสังคม มูลนิธิด้านสาธารณะสุข และโรงพยาบาลรัฐ ลดหย่อนได้ 2 เท่าของเงินบริจาคจริง จำนวนสูงสุดไม่เกิน 10% ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อน

-

เงินบริจาคทั่วไป ลดหย่อนได้ตามที่จ่ายจริง จำนวนสูงสุดไม่เกิน 10% ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อน

ค่าลดหย่อนกลุ่มกระตุ้นเศรษฐกิจของรัฐ

-

โครงการ Easy E-Receipt โดยเป็นสินค้าและบริการทั่วไปที่เสียภาษีมูลค่าเพิ่ม (VAT) สินค้าหมวดหนังสือ (รวม E-Book) และสินค้า OTOP ที่ลงทะเบียนกับกรมพัฒนาชุมชน ในช่วงวันที่ 1 ม.ค. 2567 - 15 ก.พ. 2567 การลดหย่อนจะขึ้นอยู่กับฐานการเสียภาษีและรายได้ของแต่ละบุคคลตามที่กฎหมายของกรมสรรพากรกำหนด ซึ่งสามารถใช้สิทธิลดหย่อนได้สูงสุดตามยอดที่ได้ใช้จ่ายจริงไม่เกิน 50,000 บาท โดยหากใช้จ่ายถึงจำนวน 50,000 บาท ก็สามารถนำมาคิดได้ เช่น

รายได้สุทธิต่อปี

อัตราภาษีเงินได้

ใช้จ่ายในโครงการ

Easy E-Receipt

เงินคืนที่จะได้รับ

150,001 - 300,000 บาท

5%

50,000 บาท

(50,000 x 5%)

2,500 บาท

300,001 - 500,000 บาท

10%

50,000 บาท

(50,000 x 10%)

5,000 บาท

500,001 - 750,000 บาท

15%

50,000 บาท

(50,000 x 15%)

7,500 บาท

750,001 - 1,000,000 บาท

20%

50,000 บาท

(50,000 x 20%)

10,000 บาท

1,000,001 - 2,000,000 บาท

25%

50,000 บาท

(50,000 x 25%)

12,500 บาท

2,000,001 - 5,000,000 บาท

30%

50,000 บาท

(50,000 x 30%)

15,000 บาท

5,000,001 บาท ขึ้นไป

35%

50,000 บาท

(50,000 x 35%)

17,500 บาท

-

ดอกเบี้ยกู้ยืมเพื่อซื้อหรือสร้างที่อยู่อาศัย ลดหย่อนได้ตามที่จ่ายจริง จำนวนสูงสุดไม่เกิน 100,000 บาท

-

ค่าใช้จ่ายเที่ยวเมืองรอง 2567 ลดหย่อนได้ สูงสุดไม่เกิน 15,000 บาท

ค่าลดหย่อนภาษีกลุ่มประกันและการลงทุน

-

ประกันสังคม ลดหย่อนภาษีได้ตามที่จ่ายจริง จำนวนสูงสุดไม่เกิน 9,000 บาท

-

เบี้ยประกันสุขภาพพ่อแม่ของตนเองและของคู่สมรส ลดหย่อนได้ตามที่จ่ายจริง จำนวนสูงสุด 15,000 บาท

-

เบี้ยประกันชีวิต หรือเงินฝากแบบมีประกันชีวิตที่ให้การคุ้มครอง 10 ปีขึ้นปี ลดหย่อนตามที่จ่ายจริง จำนวนสูงสุดไม่เกิน 100,000 บาท

-

เบี้ยประกันสุขภาพ ลดหย่อนตามที่จ่ายจริง สูงสุดไม่เกิน 25,000 บาท และเมื่อรวมกับประกันชีวิตทั่วไปต้องมีจำนวนไม่เกิน 100,000 บาท

-

เบี้ยประกันชีวิตแบบบำนาญ ลดหย่อนภาษีได้ 15% ของเงินได้ตามที่จ่ายจริง จำนวนสูงสุดไม่เกิน 200,000 บาท โดยสามารถลดหย่อนได้สูงสุด 300,000 หากไม่ได้ใช้สิทธิลดหย่อนเบี้ยประกันชีวิตทั่วไป โดยมีเงื่อนไขดังนี้

-

ระยะเวลาคุ้มครอง 10 ปีขึ้นไป

-

จ่ายผลตอบแทนให้ผู้เอาประกันตั้งแต่อายุ 55 ปี ต่อเนื่องไปจนอายุ 85 ปี หรือมากกว่านั้น

-

-

กองทุน ThaiESG ลดหย่อนภาษีได้ ไม่เกิน 30% ของเงินได้พึงประเมิน และซื้อได้สูงสุดไม่เกิน 300,000 บาท ระยะเวลาถือครอง 5 ปี (นับจากวันที่ซื้อ)

-

กองทุนสำรองเลี้ยงชีพ / กองทุนสงเคราะห์ครูโรงเรียนเอกชน ลดหย่อนได้ 15% ของรายได้ จำนวนสูงสุดไม่เกิน 500,000 บาท

-

กองทุนบำเหน็จบำนาญข้าราชการ (กบข.) ลดหย่อนได้ 30% ของรายได้ จำนวนสูงสุดไม่เกิน 500,000 บาท

-

กองทุนรวมเพื่อการเลี้ยงชีพ (RMF : Retirement Mutual Fund) ลดหย่อนได้ 30% ของรายได้ สูงสุดไม่เกิน 500,000 บาท โดยมีเงื่อนไข ดังนี้

-

ต้องซื้อต่อเนื่องทุกปี หรืออย่างน้อยปีเว้นปี

-

ต้องถือหน่วยลงทุนไม่น้อยกว่า 5 ปี โดยนับเฉพาะปีที่มีการซื้อหน่วยลงทุน

-

ขายได้ตอนอายุครบ 55 ปี

-

-

กองทุนรวมเพื่อการออม (SSF : Super Saving Funds) ลดหย่อนภาษีได้ 30% ของรายได้ จำนวนสูงสุดไม่เกิน 200,000 บาท โดยต้องถือหน่วยลงทุนไม่ต่ำกว่า 10 ปี นับจากวันที่ซื้อ

-

กองทุนการออมแห่งชาติ (กอช.) ลดหย่อนได้ตามที่จ่ายจริง จำนวนสูงสุดไม่เกิน 30,000 บาท

-

เงินลงทุนวิสาหกิจเพื่อสังคม (Social Enterprise) ลดหย่อนได้ตามที่จ่ายจริง จำนวนสูงสุดไม่เกิน 100,000 บาท

* สำหรับกลุ่มกองทุน RMF, SSF, กบข., กองทุนสำรองเลี้ยงชีพ, กองทุนสงเคราะห์ครูเอกชน, กองทุนการออมแห่งชาติและประกันชีวิตแบบบำนาญ เมื่อรวมกันทั้งหมดจะลดหย่อนภาษีรวมกันได้เป็นจำนวนไม่เกิน 500,000 บาท

หากพิจารณาจากเกณฑ์นี้จะพบว่า คนมีคู่ที่ผ่านการสมรสจดทะเบียนอย่างถูกต้องโดยที่คู่สมรสไม่มีรายได้จะสามารถลดหย่อนภาษีได้มากกว่า เพราะจะได้รับค่าลดหย่อนคู่สมรสจำนวน 60,000 รวมถึงค่าลดหย่อนกรณีที่มีบุตรอีกด้วย ยกตัวอย่างเช่น

นาย B มีเงินเดือน 45,000 บาท มีคู่สมรสและมีบุตรตามกฎหมายจำนวน 2 คน ได้ซื้อประกันชีวิตในราคา 20,000 บาท รวมถึงซื้อของในมาตรการ Easy E-Receipt ไป 50,000 บาท จะสามารถคิดเป็นจำนวนภาษีโดยการสรุปตามตาราง ดังนี้

|

ตัวอย่างการคิดภาษีของนาย B |

คำนวณจำนวนภาษีและค่าลดหย่อน |

|

รายได้ตลอดทั้งปี

|

(45,000 x 12) + 60,000 = 600,000 บาท |

|

ค่าใช้จ่ายแบบเหมารวม

|

(45,000 x 12) x 50% = 270,000 บาท คิดได้สูงสุด 100,000 บาท |

|

ค่าลดหย่อน

|

60,000 + 60,000 + (30,000 x 2) + 20,000 = 200,000 บาท |

เมื่อนำตัวอย่างของนาย B มาคิดรายได้สุทธิทั้งหมดจะได้เป็น 600,000 - 100,000 - 200,000 = 300,000 บาท ซึ่งจะอยู่ในเกณฑ์การเสียภาษี 5% ซึ่งเป็นเกณฑ์ที่น้อยที่สุด โดยคิดเป็นภาษีที่นาย B จะต้องจ่ายเป็นจำนวนเงิน 300,000 x 5% = 15,000 บาท และเมื่อนำมารวมกับเงินคืนภาษีจากการเข้าร่วมโครงการ Easy E-Receipt อีก 2,500 บาท จะเหลือจำนวนเงินที่ต้องจ่ายภาษีอีก 12,500 บาทเท่านั้น ซึ่งหากนาย B วางแผนการลงทุน หรือซื้อประกันเพิ่มเติมก็จะช่วยลดจำนวนเงินที่ต้องเสียภาษีไปได้อีก สำหรับใครที่อยากหาวิธีคำนวณภาษีให้ง่ายขึ้น สามารถเลือกใช้เครื่องมือในการการคำนวณภาษีมาเป็นตัวช่วยได้เลย

การยื่นภาษี

การยื่นภาษีสามารถทำได้ภายในวันที่ 1 มกราคม - 31 มีนาคม ของทุกปี โดยสามารถยื่นได้ ณ สำนักงานสรรพากรและยื่นออนไลน์ได้อย่างสะดวก ผ่านเว็บไซต์กรมสรรพากร ซึ่งสามารถกรอกข้อมูลเพื่อลองคิดคำนวณเงินภาษีที่ต้องจ่าย หรือดูว่าจะได้เงินคืนเท่าไรก็ได้เช่นกัน

วางแผนลดหย่อนภาษีตั้งแต่วันนี้! ขอแนะนำประกันชีวิตและประกันสุขภาพ จากพรูเด็นเชียล ประกันชีวิต ที่มีให้เลือกหลากหลายแผนตามความต้องการ โดยให้ความคุ้มครองที่คุ้มค่า แต่ราคาค่าเบี้ยไม่แพง อีกทั้งยังสามารถนำมา ได้ตามที่กำหนด สนใจสามารถซื้อได้จากช่องทางตัวแทน และช่องทางออนไลน์

ข้อมูลอ้างอิง:

-

คำนวณภาษี อัตราภาษี. สืบค้นเมื่อวันที่ 1 มีนาคม 2567 จากกรมสรรพากร